ניהול תקציב לכל שלב בחיים: המדריך המלא למתחילים

ניהול תקציב הוא הצעד הראשון בדרך להתנהלות פיננסית נבונה. התקציב מעורר מודעות, גורם לתכנון ומביא לשליטה. אין הרבה פתרונות קסם כשמדובר בהתנהלות פיננסית, אך על תחילת הדרך להתייעלות כמעט כולם מסכימים; בניית תקציב מותאם למשק הבית שלכם. תקציב מאוזן ישיב לכם את השליטה בכספים שלכם, יצמצם תשלומי ריבית וחובות ויפחית מתחים ולחצים. גם אם אתם לא במינוס, ניהול תקציב והתאמתו להעדפות שלכם יסייעו בהגדלת חסכונות ובהשגת המטרות והחלומות שלכם ושל יקיריכם;

מה זה תקציב ולמה אני צריך את זה

תקציב הוא כלי פשוט שמקל עליכם לעקוב אחר הכסף שנכנס ויוצא מהכיס שלכם ולאזן בין הדברים שאתם חייבים ורוצים לקנות לבין השאיפה שלכם לחסוך. למי זה מתאים? בפשטות, לכל אחד. אין מי שלא יצא לו לעבור בסוף החודש על פירוט האשראי שלו ולהגיד “זה לא יכול להיות” או “אני לא מאמין שהכסף הלך על כאלה שטויות”. התקציב גם מתאים למי שמרוויח הרבה אבל לא מצליח לחסוך, ובוודאי מי שמרוויח מעט ומחויב להתנהל באופן מחושב ומדויק. כל אחד יכול וצריך לשמור על תקציב מאוזן, כלומר, לתכנן את ההוצאות כך שיהיו נמוכות מההכנסות. גם אם עכשיו זה נראה לכם מורכב, כשתתחילו תגלו כמה זה פשוט, ובטווח הארוך שמירה על תקציב מאוזן תשתלם לכם.

עקרונות התקציב

המנעות מדחיינות – קונים במה שיש

עידן האשראי, ה’מסגרת’ וההלוואות בלחיצת כפתור גררו תרבות צרכנות בעייתית משורשה, שבה מקובל לקנות לפי צורך או רצון ולא בהתאם ליכולת. מי שרוצה לקנות מכונית ייקח הלוואה, וירגיש שיש לו מכונית. מי שרוצה לקנות ריהוט אך אין לו יתרה מספקת ידחה את זה, כן, לא את הקניה. הוא ידחה את התשלום באמצעות תשלומים לחודש הבא. ואכן מתן אשראי הוא לא האויב ויש לו צדדים חיוביים רבים למי שיודע לשחק איתו בחוכמה, כך משקיעים ממנפים את הונם תוך השקעה בנכס עם מימון מהבנק, כך לעיתים נבצע קניה חכמה מבלי “להיחנק” עמה באותו החודש. אז מה הלקח כאן, אתם שואלים? תכנון. קניה מחושבת. האם אני באמת צריך את זה או שאני רק רוצה? האם יש לי את הכסף עבור הקניה הזאת והאם היא שווה את זה? האם גם בעוד חודשיים, כשעדיין אשלם את כרטיסי הטיסה האלה, אחשוב שהסופ”ש בחו”ל היה שווה את זה? התשובה אינדיבידואלית וצריכה להוביל כל אחד בעקרונות התקציב שלו.

מודעות וחוסר הדחקה – הזדמנות להתעסק בכל ה”חרא”

עם כתיבת התקציב, באופן בלתי נמנע, אנו הופכים מודעים יותר להוצאות שלנו, מי שלא מנהל תקציב יתקשה לשלוף מבלי בדיקה כמה הוא מוציא בחודש על דלק או על בילויים למשל. לעומתו מי שמורגל בתכנון תקציב ידע בדיוק ואפילו מבלי שהיה צריך לקצץ באופן אקטיבי, המוח שלו יתחיל לחשוב “אם אני אצליח לנהוג קצת פחות החודש, ישאר לי יותר כסף בצד לבילוי אחרי יום עבודה ארוך, אם אעבור למסלול יותר זול בכבלים, או אתווכח על קבלת חבילה זולה יותר, הרווחתי בחישוב שנתי מסאג’ מפנק לעצמי או הוצאת מותרות אחרת שלא הייתי מפרגן לעצמי אפילו מבלי להוסיף שקל”.

המודעות היא המפתח להצלחה. אחד החסמים שלנו עם כסף בעידן שבו המזומן מתחיל להעלם יותר ויותר, הוא כמובן האופן שבו אנשים מוציאים כסף ”מבלי להרגיש”. רבים יעידו על הקושי להרוויח כסף לנגד הקלות בהוצאתו. הנה טיפ נחמד שעשוי לעזור להגברת המודעות; לפני הוצאת הכסף התרגלו לחשוב על הסכום למול הזמן שלקח לנו להרוויח אותו, למשל “הארוחה הזאת במסדה תעלה לי חמש – שש שעות עבודה, האם זה שווה את זה?”. למי שמרגיש שיש לו קושי גדול בהתנהלות באשראי מומלץ בתום בניית התקציב למשוך את כל סכום ההוצאות בכסף מזומן ולחלקו לפי ייעוד ב’שיטת המעטפות’ לפיה כל מעטפה מיועדת להוצאה חודשית מסוימת כמו ‘קניות’ ולא ניתן להוציא יותר ממה שיש במעטפה.

שיתופיות בני הזוג וכלל בני הבית (לא ”לרתום” אף אחד, ליצור תהליך משותף)

תכנסו את בני הבית, הכינו משהו טעים והעלו על הכתב, על דף נייר או במסמך וורד, כמה נקודות לדיון ומחשבה: התחילו בשאלות; מהם הגורמים שהניעו אתכם לצאת לדרך כלכלית חדשה? מה הייתם רוצים לשנות בהתנהלותכם הכלכלית? מהם היעדים שאליהם אתם רוצים להגיע? הקפידו שהתהליך עם בן/בת הזוג יהיה משותף ולא רצון של אחד הצדדים, שכן מכאן ייתכן פתח לחוסר שקיפות והסתרות מיותרות.

חסכון בעמלות – כל שקל נחשב

כחלק מתהליך המודעות החשיבו כספים קטנים כגדולים. הקדישו תשומת לב לעמלות שאתם משלמים על פעולות בחשבון הבנק, על דמי כרטיס האשראי. אם נראה לכם שגבו מכם עמלות גבוהות מדיי, בררו עם פקיד הבנק את פשרן. נסו להתמקח על העמלות. במידת האפשר ובהתאם לאמונתכם העדיפו חשבון בנק משותף ומעט כרטיסי אשראי ככל הניתן, כי לחסוך בעמלות ודמי כרטיס מיותרים. אם אתם לא באוברדראפט כרוני, יש לכם סיכוי טוב לקצץ בעמלות ולחסוך בעלויות על ידי התמקחות. זכרו: ישנן עמלות שאתם ממש לא חייבים לשלם אך עד שלא תבקשו לבטלן או להפחיתן, תמשיכו לשלמן. כך תתמקחו ותחסכו את העמלות בבנק שלכם. גם אם אינכם מעוניינים להתמקח, תוכלו לעבור למסלולי עמלות בסיסיים במחיר אחיד המפוקחים ע”י בנק ישראל.

חשיבה קדימה (תכנון גאנט), מתנות אירועים

הפלטפורמה הנוחה ביותר לתקציב היא חודשית, אך אין זה אומר שאתם צריכים להתנהל מדי חודש בחודשו. פתחו קובץ אקסל שונה לכל חודש, ככל שתטיבו לתכנן ולצפות את ההוצאות והתוכניות שלכם, כך תצמצמו את הגורמים המפתיעים והבלתי מתוכננים. כך למשל, אם אתם יודעים מראש שזוג חברים מתחתן בעוד כמה חודשים, כדאי להתחיל להתכונן לזה מעכשיו. אם תשימו כל חודש מאה ₪ בצד למטרה זו, היא כנראה לא “תכאב” לכם בכיס כמו כמו צ’ק של 500 ₪ בבת אחת. הכינו גאנט שנתי הכולל את ימי ההולדת החשובים, הכניסו לתכנון מתנות, השתתפות באירועים, יום נישואין וחגים. כל אלו צפויים מראש ורצוי להתכונן אליהם. השאירו לעצמכם כפי יכולתם מרווח ספונטניות, והסתמכו גם על כך שתצליחו להוציא בחלק מהתחומים פחות מכפי שתכננתם.

בצעו תהליך חיובי ולא שלילי

תכנון וניהול תקציב עשויים להישמע מפחידים ומרתיעים, אך ההיפך הוא הנכון. מטרת התקציב היא לבחור על מה להוציא את הכסף שלנו, כלומר, לנהל אותו ולקבל לגביו החלטות מושכלות ויותר טובות. אם בעבר הכסף ”התבזבז” ללא מחשבה, בעתיד נוכל לחסוך כל חודש סכום שהחלטנו לחסוך בצד ובתום מספר חודשים לצאת לחופשה השנתית עם אותו הכסף ש”צץ” לנו בצד. הקפידו לדבר על המטרות של הכסף. אמנם יש חשיבות אדירה בלחסוך כסף לשם החיסכון, אך יעדים, ”פרסים” ומטרות מוגדרים יהפכו את התהליך לחיובי ולא מאיים. הסירו את השיפוטיות מבני הבית גם אם מישהו יתקשה לעמוד בהוצאות שלו בתחילה, התקציב יהפוך לשגרה ויכנס כהרגל רק אם לא יהיה מעיק ומפחיד. ניהול תקציב אין פירושו הכחדת הספונטניות! זכרו שאנו עובדים קשה עבור הכסף ומותר ליהנות ממנו, הוא צריך לשרת אתכם ולא הפוך.

צעדים לבניית התקציב

איסוף נתונים

איסוף הנתונים יהיה כנראה שלב סזיפי ומעט מעיק, הכינו קלסר המיועד לכך והיו שמחים על ההזדמנות לעשות אחת ולתמיד סדר בבלאגן. התחושה שתהיה לכם אחר כך תהיה שווה את זה. הוציאו תלושי משכורת ותייקו אותם לפחות 12 חודשים אחורה, תייקו חשבונות חשמל, מים, ארנונה ועברו עליהם, בדקו פירוטי כרטיס אשראי ופרטו את הוראות הקבע שלכם. תורמים באופן קבוע? כיתבו זאת. בידקו כמה אתם משלמים עבור הכבלים, הטלפון, הדלק, הביטוחים (הזדמנות לבדוק שאינכם משלמים על ביטוחים כפולים).

איתור כספים אבודים

כספים אבודים הם כל אותם כספים שבבעלותכם ולא ידעתם, ששכחתם מקיומם או שאינכם זוכרים היכן הם נמצאים. אלו בעצם כספים שיושבים ומחכים רק לכם. נשמע לכם לא הגיוני שיהיה לכם כסף שתשכחו מקיומו? נכון, אבל בפועל זה קורה לרובנו. דוגמאות לכספים כאלה הם חסכונות פנסיונים לא פעילים, חשבונות בנק לא פעילים, ביטוחים שרכשתם וכסף שירשתם מקרוב שנפטר. בצעו חיפוש חינמי ב’הר הכסף’ ואולי תופתעו לטובה. טיפ: בדקו גם עבור הורים מבוגרים ובני משפחה שלא יעשו זאת עבור עצמם.

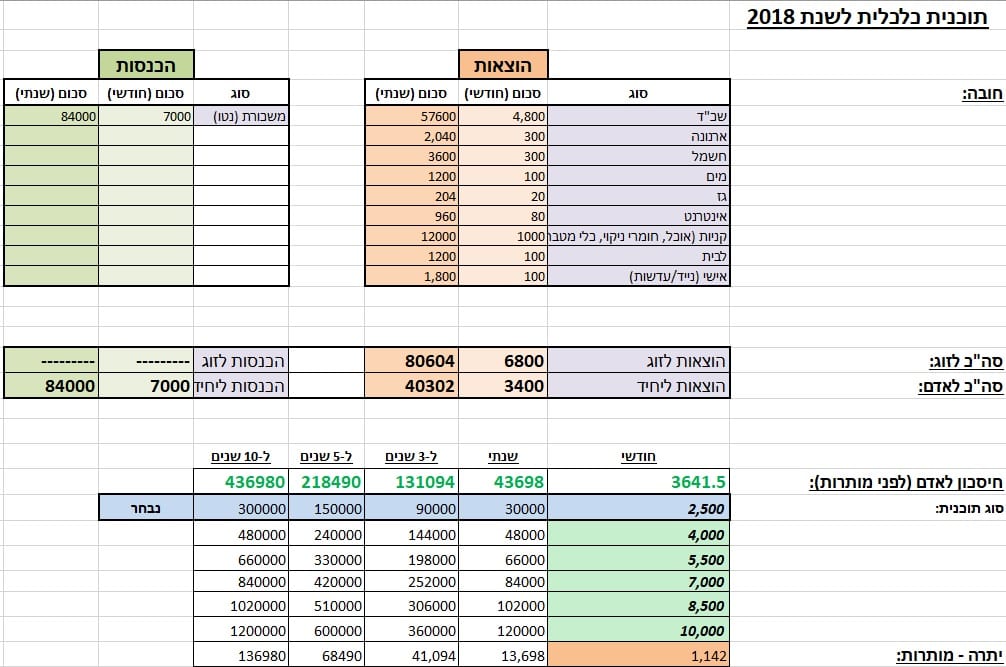

הבנת המאזן בין ההוצאות וההכנסות על ידי קביעת סדרי עדיפויות

כיתבו באופן מפורט ככל שתוכלו את כלל ההוצאות שלכם; דלק, מזון, ביטוחים, חוגים, בעלי חיים, שכר דירה, מטפלת, ביגוד, בילויים, מתנות וכו’ וכן את ההכנסות מכל הגורמים; עבודות של שני בני הזוג, הכנסה מנכס אם קיימת, סיוע הורים אם קיים וכו’.

סכמו קודם כל את סכום ההכנסות שלכם. ממנו הורידו את סך ההתחייבויות (למשל; החזר משכנתא/ שכ”ד, תשלום שכר לימוד וכו’) ואת הסכום לחסכון החודשי שלכם (הקפידו על קיומו גם אם הוא קטן כרגע). ממה שנשאר, תוכלו לקבוע את סדרי העדיפויות לשאר ההוצאות שלכם. ולא להיפך. בדקו היכן ניתן לחסוך ולצמצם והתרגלו קודם כל לחסוך ולאחר מכן להתנהל עם מה שנשאר, תוך קביעת סדרי עדיפויות. אם לאחר ההורדות של סך ההתחייבויות והחיסכון החודשי נותרו לכם לדוגמא 2,000 ₪ להתנהלות; תתעדפו את הסעיפים הרכים כגון בילויים, דלק, מזון בחוץ, מתנות לפי ההעדפה האישית שלכם, כל זאת בתנאי שלא יחרגו מהסכום הנותר. הנטיה ”לחסוך את מה שישאר” אחרי ההוצאות מייצרת מצב שבו לעולם לא נתעדף את החסכון.

מעקב שוטף ותקציב ”נושם”

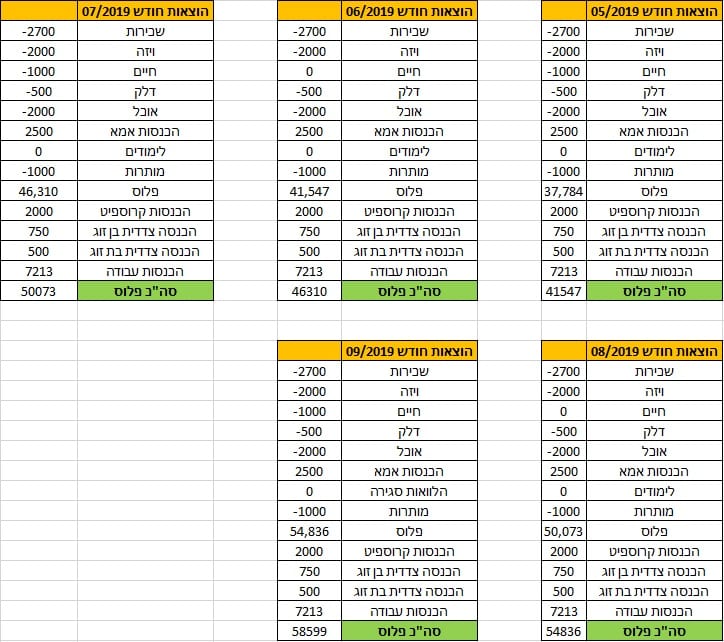

הדרך לניהול המעקב השוטף של התקציב היא אישית, ועליכם לקבוע את המועד והפלטפורמה שעדיפים לכם בתנאי שתדבקו בהם. ישנם זוגות הבוחרים לשבת אחת לשבוע על כוס יין ולהזין הוצאות בדוח האקסל, יש מי שבוחר לסכם את ההוצאות אחת לחודש ויש מי שיעדיף להזין באופן יום יומי בכל רגע את ההוצאות לתוך אפליקציות ניהול תקציב. העיקרון הוא כמובן ברור; הקפדה על ההתנהלות הזו עד שתהפוך לשגרה. חשוב להבין כי התקציב אינו ”נעול” ברגע שמסיימים להכין אותו ותפקידו לשרת אתכם, על התקציב להיות ”נושם” ודינמי כל עוד הוא שומר על מאזן ההוצאות נמוך יותר ממאזן ההכנסות. טיפ שעשוי לסייע הוא הפיכת התשלומים הדו חודשיים כגון ארנונה וחשמל לחד חודשיים על ידי בקשה מהעירייה ומחברת החשמל.

במידה ויש לכם בחודש מסוים הוצאה גדולה תקופתית, כמו טסט לרכב, השאירו בצד בכל חודש סכום לא גבוה לייעוד זה כדי שיצטבר לכדי הסכום הדרוש בעת המתאימה. ההוצאות החודשיות הקשיחות הן אמנם הקלות ביותר לתכנון, אך אתגר התיעוד הוא לאתר את הכסף שזולג בין האצבעות ולכן הקפידו על רישום בכל פלטפורמה שתבחרו לכך; כדי שההוצאות השוטפות והתקופתיות הלא מתוכננות לא יחמקו לכם בין האצבעות.

בסוף כל חודש עליכם לבחון את אופן התנהלותכם ביחס לתקציב שבניתם. יש לחשב את סכום ההוצאה שהוצאתם במהלך החודש בעבור כל סעיף, ולהשוות אותו לתקציב.

לאחר ההשוואה, בדקו אם יש סעיפים שבהם נדרש עדכון תקציב. אם כן, עשו זאת בהתאם להוצאות שהיו לכם בפועל. בעת העדכון, זכרו לוודא שאתם עומדים במסגרת התקציב.

לאחר חודש או חודשיים שבהם בחנתם את יכולת עמידתכם בתקציב, תוכלו לעדכן את התקציב לפי יכולתכם ולהגדיל את סכום החיסכון.

יצירת קרן חירום

עם הזמן והרגלי ההתנהלות הנכונים, או במידה והתקציב נכתב על ידי משק בית שנמצא בפלוס וסך הוצאותיו קטן מסך הכנסותיו, נשאף להגיע לביטחון כלכלי גבוה ככל הניתן בהתאם ליעדינו. גם כאן מדובר ביעדים אינדיבידואלים כאשר יש זוגות שישאפו לפרישה מוקדמת בעוד שמשפחות אחרות יסמנו כיעד חופשה שנתית ארוכה אחת בכל שנה. פרמטר חשוב בתקציב יציב הוא הימצאותה של קרן חירום המיועדת להוצאות בלתי צפויות, כמו למשל מקרר שהתקלקל, הוצאה בלתי צפויה על מחלה של בעל חיים וכדומה. לאחר שצברתם את הקרן הזו, ממליצים יועצים פיננסים רבים לצבור קרן גדולה יותר על סך הסכום הממוצע הדרוש למשק הבית להתקיים למשך שלושה חודשים, מבלי לעבוד. גם כאן המספר המדויק של החודשים איננו קריטי והעיקרון המוביל הוא ניתוק התלות בעבודה, ככל שניתן, בחוזק הכלכלי של משק הבית. חוזק זה יאפשר לכם תחושת ביטחון במקרים שמרסקים כלכלית משפחות אחרות כדוגמא מחלה זמנית, סגירת עסק או פיטורין. וכן יאפשר לכם את הגמישות בלקיחת חופשה ארוכה והסרת הלחץ מ”סגירת” כל חודש בחודשו.

הגדלת הכנסה

היכולת לשלוט ולצמצם הוצאות היא הכרחית למי שרוצה להתנהל כלכלית בחוכמה כיוון שלא משנה כמה תרוויחו, בהתנהלות לא נכונה תוכלו לבזבז את הכל ומעבר. הזמן להשקיע בהכנסה נוספת הוא אחרי שהצלחתם לאזן את זליגות הכספים, אחרת גם ההכנסה הנוספת תיעלם כלא הייתה. אז מה עושים לאחר שהפכנו מודעים לכלל ההוצאות שלנו, צמצמנו היכן שניתן ועמדנו בתקציב? אין תשובה אחת פשוטה, היזהרו מפרסומות ”בואו להתעשר מעבודה של כשעה מהבית דרך הסמארטפון” והתרכזו בדברים שבהם אתם טובים. בעידן האינטרנט כמעט מכל תחביב ניתן לייצר הכנסה. חשבו על האפשרויות שלכם; ניתן לפתח תחביב ישן לכדי עיסוק צדדי, לשמור על בעלי חיים וילדים בשעות הערב וכן לעסוק בתרגום או שיווק רשתי למי שיש היכולות הללו. קשת האפשרויות רחבה והכל תלוי כמה אתם מוכנים לעשות בשביל זה. זכרו שגם עבודה צדדית היא עבודה, ואל תתפתו לרוץ לטרנד כזה או אחר מבלי שהתמקצעתם בו קודם, שכן פתיחת חנויות אינטרנטיות ללא הבנה בתחום או תשלום לקורסים אינטרנטיים מסוימים המבטיחים הרים וגבעות עשויים להפוך לנטל במקום השקעה. הגדלת הכנסה אפשרית ונמצאת בהישג יד של כל אחד, תלוי רק בכמה הוא מוכן לעבוד קשה. מי שלא חושב שיש לו ערך בתחום מסוים יכול לקחת עבודה נוספת בנקיון או סידור בתים, מי שמבין בתחום המדיה יכול למצוא עבודות רבות דרך הרשת, לספק שירותי אדמיניסטרציה לאחרים וכו’. קצרה היריעה מלפרוט את כל אפשרויות ההכנסה הנוספות אבל חשוב לדעת שיש כאלה, ועל כן השאיפה היא להגדיל כמה שיותר את הפער החיובי בין ההכנסות להוצאות על ידי צמצום הוצאות והגדלת ההכנסות.

פרקטיקה

ביחרו את הדרך הנוחה לכם להתנהל, בין אם זו מחברת התנהלות עם עפרון, קובץ אקסל, אפליקציה לניהול תקציב או קבוצת ווטסאפ ייעודית. הפכו את הפעולה לכדי הרגל והתחילו לייצב את המטרות שלכם. אתם לא צריכים להמציא את הגלגל, אך רצוי שהפלטפורמה בה תבחרו לעבוד תהיה נוחה ומתאימה לכם ככל שניתן.

קורס מקוון על ניהול תקציב של עמותת ‘פעמונים’

קובץ אקסל של ניהול תקציב להורדה (פיננקה)

קישור להורדת קובץ אקסל של בנק יהב לניהול תקציב

המלצת המערכת: ‘האקסולדית’ קובץ אקסל לניהול הוצאות-הכנסות של בלוג ‘הסולידית’